要在股票市場賺錢,方法很簡單:低買高賣。

那麼具體而言,應該如何操作?或者說,我們應在甚麼時候買入及賣出股票?

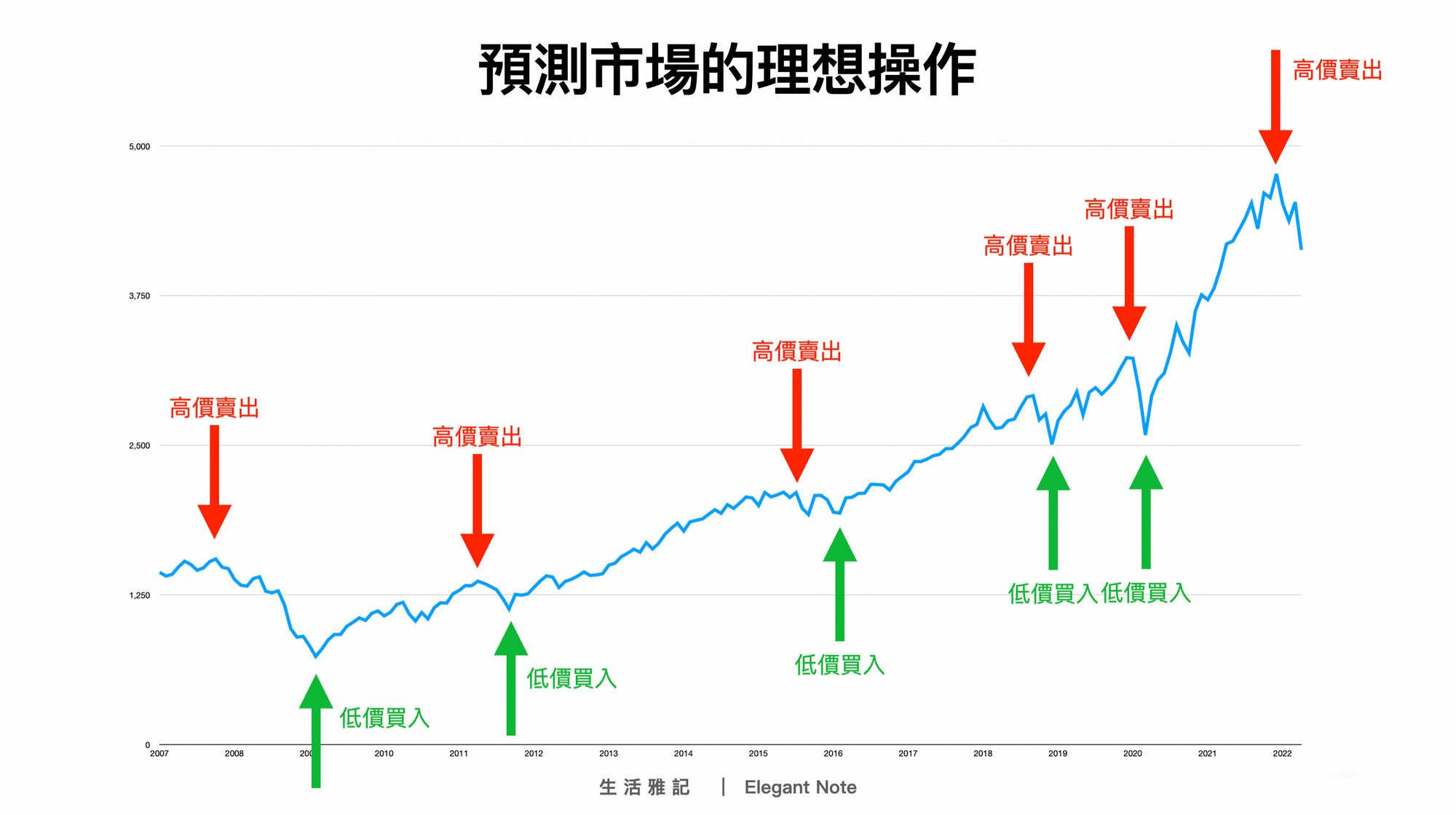

一般來說,你可以嘗試預測市場,並按此行動。在本文,我會解說這種方法的困難,以及介紹不預測市場的投資方法。

預測市場未來走向

1. 市場變化難以預測

我們每天都聽著金融專家們分析,配以圖表及一堆似懂非懂的術語,解說員未來甚麼股票會升會跌。我們吸收著這些資訊後作判斷,要買了嗎?要賣了嗎?

預測市場是可能的嗎?

普林斯頓大學經濟學系教授 Burton Malkiel 在其經典著作《漫步華爾街》 (A Random Walk Down Wall Street) 向讀者介紹了隨機漫步假說(Random Walk Hypothesis):他認為在一個效率市場,所有相關的資訊均已被利用,並已經反映在當前的股價上。因此任何嘗試利用現有資訊去預期股市波動都將無功而返。而未來的股價跟從一個隨機的發展路程,因此預測股價的發展是不可行的。

我不敢在此斷言股市能否被預測,但即使能夠預測,都非常困難。你需要很準確,才可以在市場長久獲利,並且做出媲美長期投資帶來的複利效應。

CNBC 這篇文章引用了美國銀行的研究,分析了美國股市自 1930 年至 2020 年的數據,並計算出如果投資者在 1930 年開始投資,並不論經濟情況如何都繼續持有 S&P500 指數,至 2020年會有 17,715% 增長;但如果投資者嘗試判斷市場,並錯過了每個年代最佳表現的十個交易日,這 90 年的總回報只有 28%!

你有信心在我們長達數十年的投資生涯,不看漏每個年代最重要、提供最佳回報的數十個交易日嗎?如果你有信心,祝你好運!

我在 不選股票的投資方法?五分鐘認識指數基金 中引用了 SPIVA 的資料,過去 10 年以打敗 S&P500 指數為目標的主動型基金,有超過83%都失敗了。主動基金專家們主動選股,也會主動擇時進出。結果如何有目共睹。

所謂的專家們努力後表現如此,我們可以抱有多大信心比他們做得好?

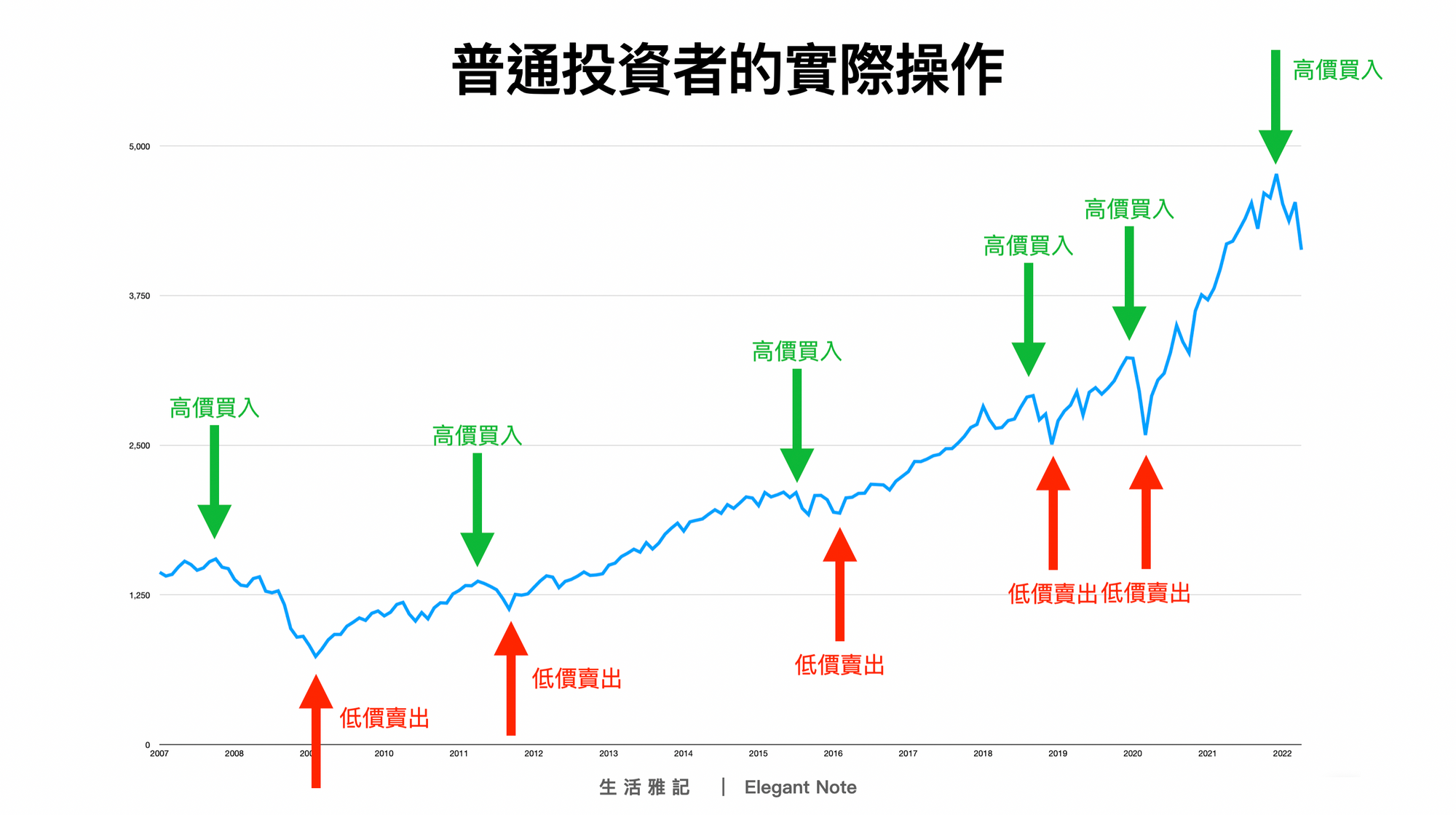

2. 普通投資者的心理影響

我們脆弱的心理會令預測市場和行動更加困難。黃子華說得精妙,一語道破低買高賣為何這麼困難:低買?即係人人唔要,你要;高賣?即係人人要,你唔要。

大家都知道股票市場是有週期的,升到高點就會下跌,跌到低點就會上升。

問題是,市場升到高點時,你本應預測下跌,所以要賣出,但股市高點也是我們大部分人認為股票最有價值、最有發展潛力的時間,結果最後你可能會說:這股市表現很好,離高峰還有很長時間呢,我要買進!(結果股價下跌,你也不想立即賣出)

市場跌到低點時,你應該要預測上升,所以要買進,但這也是我們大部分人對市場最沒有信心的時候,結果最後你可能會說:這股市還會繼續差下去,很久都不會復甦。我還是先賣了,待股價跌了再買吧!(結果股價沒有再跌,你也沒有再買進)

「別人恐懼時我們貪婪,別人貪婪時我們恐懼。」這句巴菲特的至理名言很多人都聽過。大家讀著這句話,都想著自己是句子中的「我們」。但更多時候,我們就只是句子中「別人」的一員:別人貪婪時我更貪婪,別人恐懼時我更恐懼!

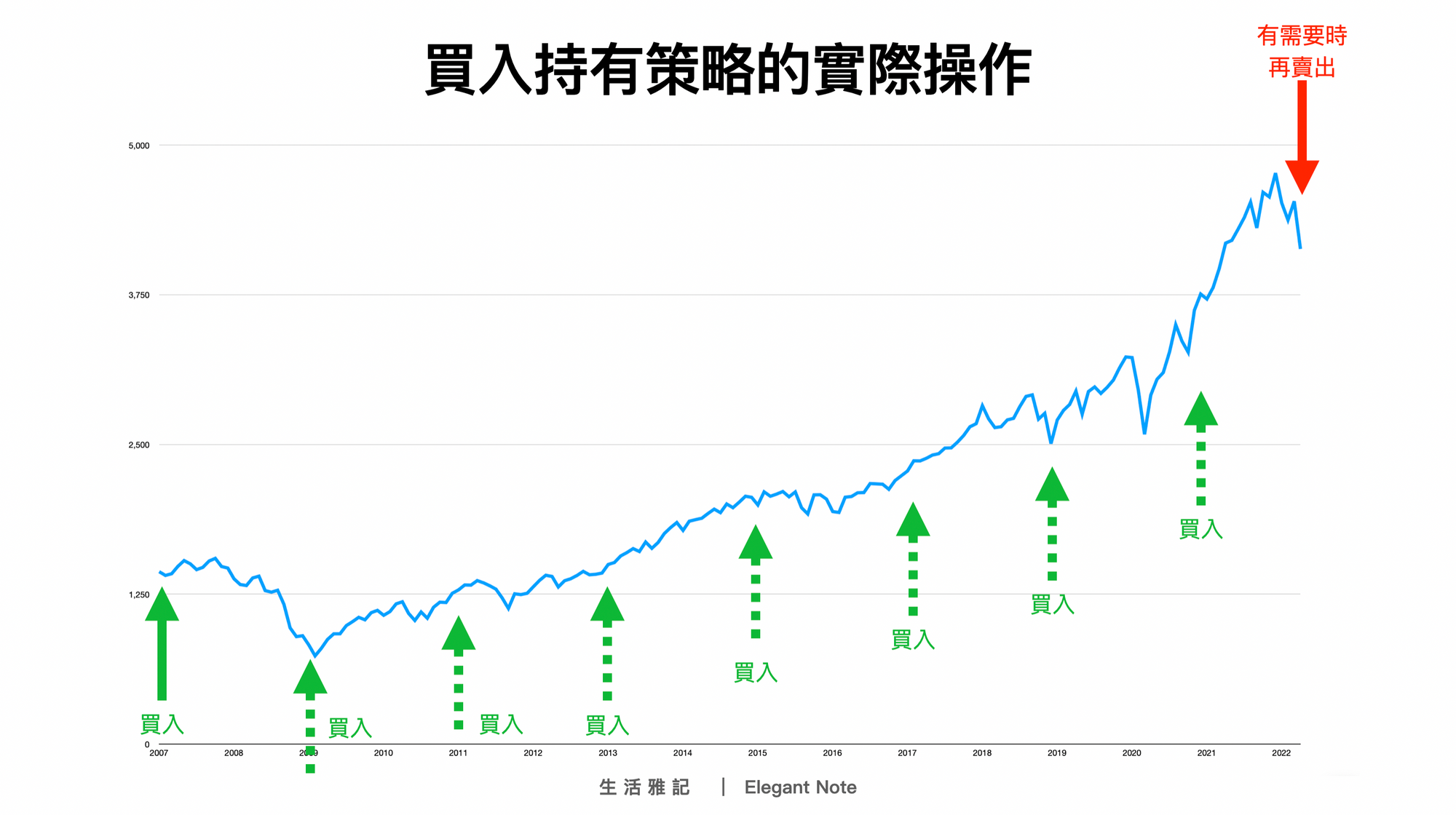

不預測市場的投資方法

既然預測市場這麼困難,那麼有不用預測市場的投資方法嗎?還真的有!就是買入持有策略 (Buy and Hold Strategy)。

買入並長期持有目標資產,期間賺到的收入(股息、利息)則用以再投資(很多證券商都提供此服務,如果沒有,你也可以自己操作)。如果你長期持有大市指數基金,你就會獲得大市的表現。由 1991 年到 2021 年,歷經 2000 年的科網股爆破及 2008 年的次貸危機重創,過去 30 年 S&P 500 的平均年回報是 10.7%。

長期來說,大市為何會上漲?

市場短期的表現或許陰晴不定,和企業價值相背離,但長期來說會回到應有的價值。如果你相信世上大部分企業家及公司都在努力,為這個世界增加價值,並能夠從中獲利,那麼你就會相信大市長期是會上漲的。而你投資,就是提供了資本,讓企業家和公司能利用這些資金進行研究、改良生產、擴展業務。你將會賺到公司發放的股息,而公司因發展而增加市值,令股票長遠的價格上漲。到你有需要金錢時再賣出股票,便能同時獲得資本增值了。

這個方法一定會賺錢嗎?如果於 2008 次貸危機前入市不就輸得很慘嗎?這個問題可能要另文討論。不過嘛,文章中的圖表其實就是由 2007 年至 2022 年的 SP500 表現,諸君可參考一下。

討論完甚麼時侯買賣,那麼要買甚麼呢?請閱讀 不選股票的投資方法?五分鐘認識指數基金。

歡迎留言分享你的看法。如果你覺得這篇文章能幫助到你,歡近分享文章給你身邊的人,並訂閱我的網誌!

免責聲明:此網站內容在任何情況下,均不應視作投資建議。

閣下作出任何投資決定前,請進行研究和分析,或尋求獨立的財務及專業意見,我們不會負責及不會承擔任何損失。